本文基於 Messari 於 2025 年 12 月發布的年度報告 The Crypto Theses 2026。該報告全文超過十萬字,官方標註閱讀時長為 401 分鐘。本文資訊僅供參考,不構成任何投資建議或邀約,我們不對內容準確性負責,亦不承擔由此產生的任何後果。

如果只看情緒指標,2025 年的加密市場幾乎可以被判「死刑」。

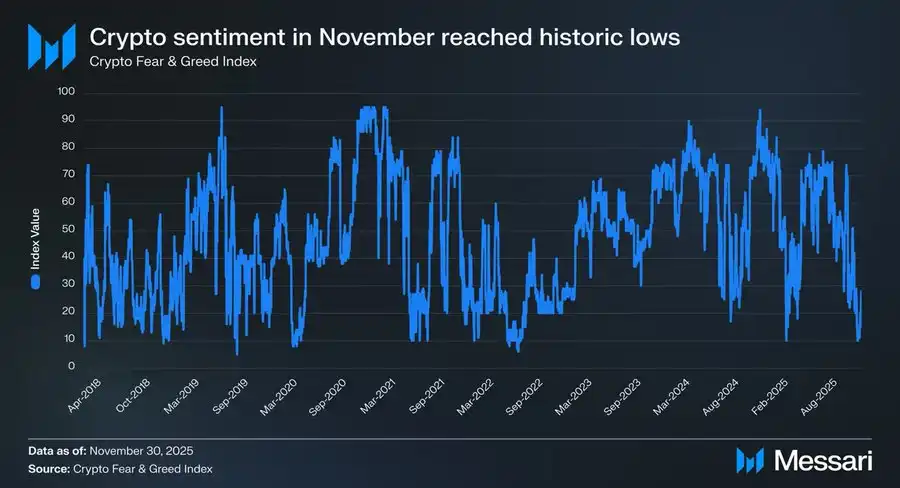

在 2025 年 11 月,Crypto Fear & Greed Index 跌至 10,進入「極度恐懼」區間。

歷史上,情緒曾跌到這一水平的時刻屈指可數:

· 2020 年 3 月,全球疫情引發的流動性踩踏

· 2021 年 5 月,槓桿連環清算

· 2022 年 5–6 月,Luna 與 3AC 的系統性崩塌

· 2018–2019 年,行業級熊市

這些時期都有一個共同點:行業本身正在失效,未來高度不確定。

但 2025 年並不符合這個特徵。沒有頂級交易平台挪用用戶資產,沒有市值數百億美元的龐氏項目主導敘事,總市值沒有跌破上一輪周期高點,穩定幣規模反而創出歷史新高,監管與制度化進程持續推進。

在「事實層面」,這並不是一個行業正在崩潰的年份。然而在「感受層面」,它卻可能是很多從業者、投資者、老用戶最痛苦的一年。

Messari 在報告開篇給出了一個極具衝擊力的對比:

如果你是在華爾街寫字樓裡參與加密資產配置,2025 年可能是你進入這個行業以來最好的一年。但如果你是在 Telegram、Discord 裡熬夜盯盤、尋找 Alpha,這大概是你最懷念「舊時代」的一年。

同一個市場,兩種幾乎完全相反的體驗。這不是偶然的情緒波動,也不是簡單的牛熊切換,而是一種更深層的結構性錯位:市場正在更換參與者,但多數人還在用舊身份參與新系統。

這篇文章,並不打算討論短期價格走勢,也不試圖回答「接下來會不會漲」。

它更像是一份結構性說明:

· 為什麼在制度、資金、基礎設施不斷強化的同時,

· 市場情緒卻滑向歷史級低點?

· 為什麼很多人覺得「自己選錯了賽道」,但系統本身卻沒有失敗?

Messari 在這份十萬字報告裡,選擇從一個極其原始的問題重新出發:如果加密資產最終是一種「錢」,那麼誰,才配被當作錢來對待?

理解這一點,是理解 2025 年市場情緒全面崩潰的前提。

如果只看結果,2025 年的情緒崩潰幾乎是「無法理解的」。

在沒有交易平台暴雷、沒有系統性信用崩塌、沒有核心叙事破產的情況下,市場卻給出了接近歷史最低的情緒反饋。

Messari 給出的判斷非常直接:這是一次「情緒與現實嚴重脫鉤」的極端案例。

Crypto Fear & Greed Index 跌至 10,並不是一個普通的回調信號。

在過去十多年裡,這一數值只在極少數時刻出現過,而每一次出現,都伴隨著真實而深刻的行業級危機:

· 資金體系斷裂

· 信用鏈條崩潰

· 市場對「未來是否存在」產生懷疑

但 2025 年沒有出現這些問題。

沒有核心基礎設施失靈,沒有主流資產被清算至零,也沒有出現足以動搖行業合法性的系統事件。從統計意義上看,這次情緒讀數並不匹配任何已知的歷史模板。

情緒的崩潰,並不是來自市場本身,而是來自參與者的主觀體驗。Messari 在報告中反覆強調一個被忽略的事實:2025 年是一個機構體驗遠好於散戶體驗的年份。

對機構而言,這是一個極其清晰、甚至舒適的環境:

· ETF 提供了低摩擦、低風險的配置通道

· DAT(數字資產金庫)成為穩定、可預期的長期買方

· 監管框架開始明確,合規邊界逐漸可見

但對大量舊結構下的參與者而言,這一年卻異常殘酷:

· Alpha 顯著減少

· 叙事輪動失效

· 多數資產長期跑輸 BTC

·「努力程度」與「結果」之間的關係被徹底打破

市場沒有拒絕人,只是換了一套獎勵機制。

情緒真正的觸發點,並不是價格下跌,而是認知落差。在過去的多個周期裡,Crypto 的隱含假設是:只要足夠勤奮、足夠早、足夠激進,就能獲得超額回報。

但 2025 年第一次系統性地打破了這個假設。

· 多數資產不再因為「講故事」獲得溢價

· L1 的生態增長不再自動轉化為代幣回報

· 高波動不再意味著高收益

結果是,大量參與者開始產生一種錯覺:如果我沒有賺到錢,那一定是整個行業出了問題。而 Messari 的結論恰恰相反:行業正在變得更像一個成熟的金融系統,而不是一個持續製造投機紅利的機器。

Considering all phenomena, the implicit answer given by Messari is only one: the emotional collapse of 2025 is fundamentally an identity misalignment.

· The market is tilting towards "asset allocators," "long-term hodlers," and "institutional participants"

· Yet, a large number of participants still exist in the identity of "short-term Alpha seekers"

When the incentive logic of the system changes but the mode of participation does not adjust synchronously, emotions will inevitably collapse first. This is not a matter of individual capability but rather the friction cost of a generational role switch.

The market sentiment of 2025 truly reflects the pain of the participants, but it does not accurately reflect the state of the system.

· Emotional collapse ≠ Industry failure

· Aggravated pain ≠ Value disappearance

It only hints at one thing: the old mode of participation is rapidly failing. Understanding this point is a prerequisite for entering the next chapter.

If we only stay at the market structure level, the emotional collapse of 2025 still cannot be fully explained. The real problem is not:

· Decrease in Alpha

· BTC being too dominant

· Institutions coming in

These are all superficial phenomena. The deeper judgment given by Messari in the report is: the collapse of market sentiment fundamentally stems from a long-neglected fact—the monetary system we are in is continuously pressuring savers.

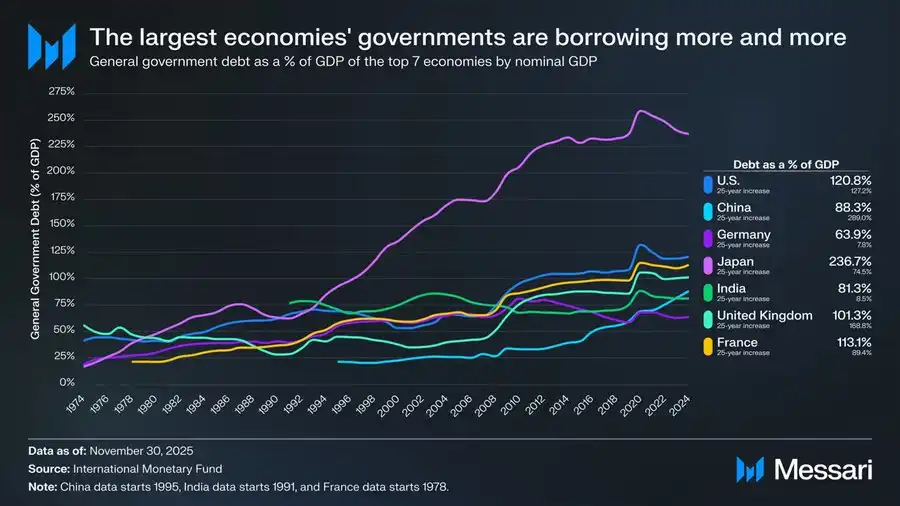

This chart is not a macro backdrop decoration but the logical starting point of the entire Cryptomoney argument.

Over the past 50 years, the government debt-to-GDP ratios of major global economies have shown a highly consistent and nearly irreversible upward trend:

· United States: 120.8%

· Japan: 236.7%

· 法國:113.1%

· 英國:101.3%

· 中國:88.3%

· 印度:81.3%

· 德國:63.9%

這並不是某一個國家治理失敗的結果,而是一個橫跨制度、政治結構與發展階段的共同結局。無論是民主國家、集權國家,還是發達經濟體、新興市場,政府債務都在長期跑贏經濟增長。

當政府債務增長長期快於經濟產出,體系只能通過三種方式維持穩定:

1. 通脹

2. 長期低實際利率

3. 金融抑制(資本管制、提款限制、監管干預)

無論採用哪一種路徑,最終成本都會由同一群人承擔:儲蓄者。Messari 在報告中用了一句極為克制、但分量極重的話:When debt grows faster than economic output, the costs fall most heavily on savers.翻譯過來就是:當債務跑贏增長,儲蓄注定是被犧牲的那一方。

因為 2025 年,是越來越多參與者第一次清晰意識到這件事的一年。

在此之前:

·「通脹只是暫時的」

·「現金總是安全的」

·「長期來看法幣是穩定的」

而現實正在不斷否定這些假設。

當人們發現:

· 努力工作 ≠ 財富保值

· 儲蓄行為本身在持續縮水

· 資產配置難度顯著上升

情緒的崩潰並不是來自 Crypto,而是來自對整個金融體系信心的動搖。Crypto 只是這個衝擊最先被感知的地方。

這也是 Messari 反覆強調、但極易被誤讀的一點。Cryptomoney 並不是為了承諾更高回報而存在的。

它的核心價值在於:

· 規則可預測

· 貨幣政策不由單一機構隨意更改

· 資產可以自我託管

· 價值可以不經許可地跨境轉移

換句話說,它提供的不是「賺錢工具」,而是:在一個高債務、低確定性的世界中,重新給予個體貨幣選擇權。

當你把這張債務圖與 2025 年的市場情緒放在一起,會發現一個反直覺的結論:情緒的極度悲觀,並不意味著行業失敗,而意味著越來越多人開始意識到,舊體系的問題是真實存在的。

Crypto 的問題,從來不是「沒用」。真正的問題是:它不再為所有人製造輕鬆的超額回報。

這一章解決的是一個根本問題:為什麼在沒有系統性崩潰的情況下,市場情緒卻跌入歷史級低點?答案並不在 K 線裡,而在貨幣結構中。

· 情緒崩潰,是表象

· 范式斷裂,是過程

· 貨幣體系失衡,是根因

而這,正是 Messari 選擇從「錢」而不是從「應用」開始整份報告的原因。

如果你讀到這裡,已經很容易產生一個疑問:如果問題出在貨幣體系,那為什麼答案是 BTC,而不是別的?

Messari 在報告中給出的判斷異常明確:BTC 已經不再和其他 Crypto 資產處在同一個競爭維度。

這是理解 BTC 的第一把鑰匙。Messari 在原文中反覆強調一個容易被工程師忽略的事實:Money is a social consensus, not a technical optimization problem.換句話說:

· 錢不是「誰更快」

· 不是「誰更便宜」

· 也不是「誰功能更多」

而是誰被長期、穩定地當成價值儲存。從這個角度看,Bitcoin 的勝出並不神秘。

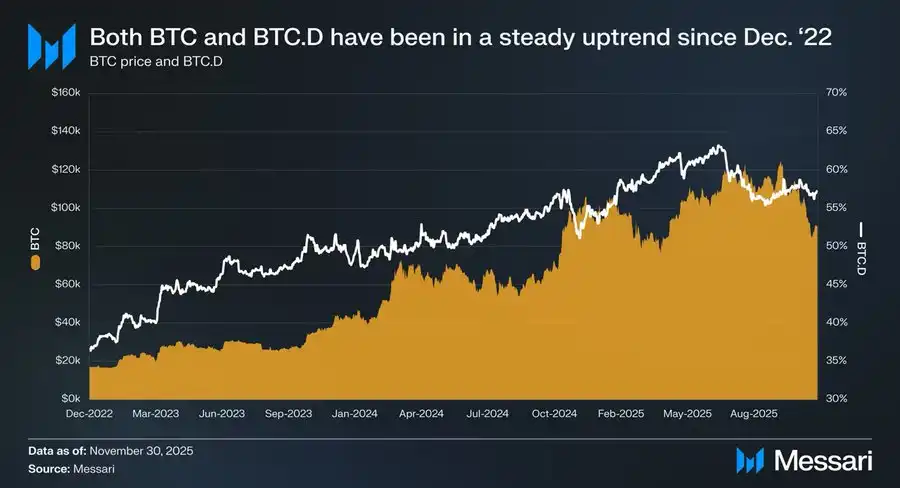

從 2022 年 12 月 1 日到 2025 年 11 月:

· BTC 上漲 429%

· 市值從 3180 億美元 → 1.81 萬億美元

· 全球資產排名進入 前十

而更重要的是 相對表現:BTC.D 從 36.6% → 57.3%。在一個「理論上應該山寨狂飙」的周期裡,資金反而持續回流 BTC。這不是一輪行情的偶然結果,這是市場在重新做資產分類。

Messari 對 ETF 的評價非常克制,但結論極重。Bitcoin ETF 並不是「新增買盤」這麼簡單,它真正改變的是:誰在買 + 為什麼買 + 可以持有多久

· ETF 把 BTC 變成合規資產

· DAT 把 BTC 變成公司資產負債表的一部分

· 國家儲備把 BTC 提升到「戰略資產」層級

當 BTC 被這些角色持有時,它就不再是:「可以隨時棄置的高波動風險資產」而是:必須長期持有、不能輕易犯錯的貨幣資產。錢,一旦被這樣對待,就很難再退回去。

這可能是 2025 年最反直覺的一點:

· BTC 沒有應用

· 沒有敍事輪動

· 沒有生態故事

· 甚至沒有「新東西」

但正因為如此,它才符合「錢」的全部特徵:

· 不依賴未來承諾

· 不需要增長敘事

· 不需要團隊持續交付

它只需要不出錯。

而在一個高債務、低確定性的世界裡,「不出錯」本身就是稀缺資產。

很多人的痛苦來自一個錯覺:「BTC 強,說明市場不對勁。」Messari 的判斷恰好相反:BTC 的強勢,是市場在變得更理性。

當系統開始獎勵:

· 穩定性

· 可預期性

· 長期可信度

那所有依賴「高波動換高回報」的策略,都會顯得越來越痛苦。這不是 BTC 的問題,這是參與方式的問題。

BTC 並沒有「擊敗」其他資產。它只是在一個貨幣體系不斷失效的時代裡,被市場反復驗證為:

· 最不需要解釋的資產

· 最不依賴信任的資產

· 最不需要承諾未來的資產

這不是一輪行情的結果,而是一種角色確認。

在確認 BTC 已經被市場選為「主要 Cryptomoney」之後,一個問題無法回避:如果錢已經有了答案,那 Layer 1 還剩下什麼?Messari 沒有直接給出結論,但通讀這一部分後,一個趨勢非常清晰:L1 的估值,正在被迫從「未來敘事」,回到「現實約束」。

截至 2025 年底,整個加密市場市值約 $3.26T:

· BTC:$1.80T

· 其他 L1:約 $0.83T

· 其餘資產:不足 $0.63T

合計來看:約 81% 的加密資產市值,被市場當作「錢」或「潛在的錢」在定價。這意味著什麼?意味著 L1 的估值,早已不是「應用平台」的定價邏輯,而是「它有沒有資格成為錢」的定價邏輯。

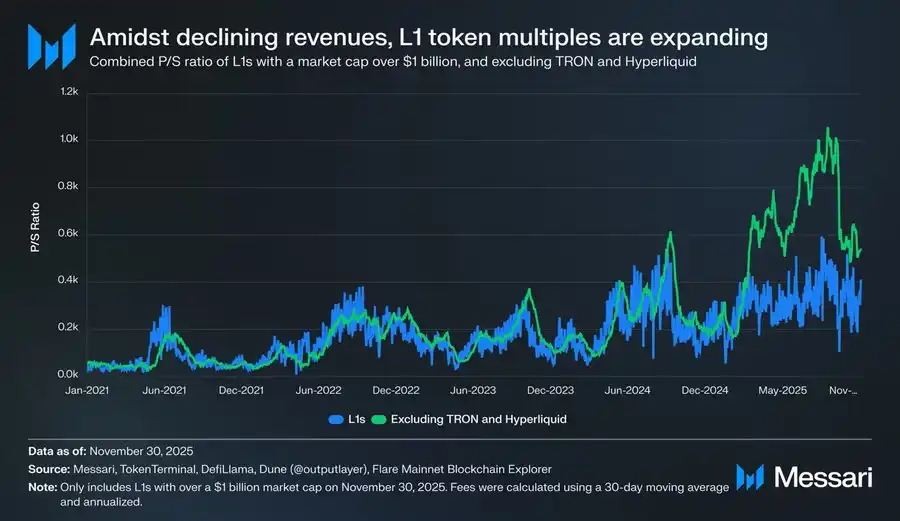

Messari 給出的數據非常直接,也非常冷酷。

在剔除 TRON 與 Hyperliquid 這類收入異常高的個例後:

· L1 的整體收入 持續下滑

· 但估值倍數卻在 持續抬升

調整後的 P/S 比例如下:

· 2021:40x

· 2022:212x

· 2023:137x

· 2024:205x

· 2025:536x

而同期 L1 總收入:

· 2021:$12.3B

· 2022:$4.9B

· 2023:$2.7B

· 2024:$3.6B

· 2025(年化):$1.7B

這是一個無法被「未來增長」合理解釋的剪刀差。

很多人的痛苦來源於一個誤解:「是不是 L1 被市場錯殺了?」。Messari 的判斷恰恰相反:市場並沒有錯殺 L1,而是在降低它們的「貨幣想象空間」。

如果一個資產:

· 不能穩定儲值

· 不能被長期持有

· 又無法提供確定的現金流

那它最終只剩下一種定價方式:高 beta 風險資產。

SOL 是 2025 年為數不多跑贏 BTC 的 L1。但 Messari 指出了一個極具殺傷力的事實:

· SOL 生態數據增長 20–30 倍

· 價格只比 BTC 多跑贏 87%

換句話說:要想在 BTC 面前獲得「顯著超額收益」,L1 需要的是數量級別的生態爆發。這不是「努力不夠」,而是回報函數已經被重寫。

這是很多人沒有意識到的結構性變化。在 BTC 沒有明確貨幣地位之前:

· L1 可以講「未來成為錢」的故事

· 市場願意為這種可能性提前付費

而現在:

· BTC 已經坐實

· 市場不再願意為「第二個錢」付出同樣溢價

於是,L1 面臨一個更難的問題:如果不是錢,那你到底是什麼?

L1 並不是「輸給了 BTC」。它們輸的是:

· 在貨幣這個維度上

· 市場已經不需要更多答案

而一旦失去「貨幣敘事」的庇護,所有估值都必須重新接受現實約束。

這,正是 2025 年大量參與者情緒崩潰的直接來源。

原文連結